歯列矯正にかかる費用は高くなることが多いもの。少しでも負担を減らしたいと思う方は多いのではないでしょうか。

実は一定額以上の医療費を支払った際に医療費控除制度を利用することで、減税できるケースがございます。

今回は医療費控除とは何か、マウスピース矯正は対象となるのかなどについて、分かりやすくご説明いたします。

医療費控除とは

「医療費控除」とは、支払った医療費が一定額を超えた際に受けられる所得控除のこと。納める税金が少なくなるので家計の負担を減らせます。

次の医療費が10万円(※1)を超えた時に、確定申告を行うと「医療費控除」が受けられます。

- 生計を同じにしている親族全員分の医療費

- 1年間(1月1日~12月31)に支払った医療費

※1 年間総所得が200万円未満の場合は所得の5%以上

離れて暮らしている親族も生計が同じなら「医療費控除」の対象です。さらに治療費だけでなく、入院中の食費や治療のために購入した処方薬・市販薬なども対象となります。

参考:No.1120 医療費を支払ったとき(医療費控除)| 国税庁(外部リンク)

マウスピース矯正は医療費控除の対象になる?

結論から申し上げますと、マウスピース矯正も医療費控除の対象となり得ます。

しかしながら、全ての治療が対象となるのではありません。美容目的の治療など機能的に必要ではないと判断される場合は対象外です。

では歯列矯正において、どんな場合が対象となるのでしょうか。

医療費控除の対象となる矯正治療

- 子供の成長を妨げないようにするため行う歯列矯正

- 「嚙み合わせが悪く食事をかみ砕けない」「歯並びが原因でうまく発音できない」など機能的な問題があり治療が必要と認められる場合の歯列矯正

※美容目的・予防目的とみなされた場合は、医療費控除の対象になりません。

上のような理由で、歯科医師に矯正治療が必要だと判断された場合には医療費控除の対象となります。マウスピースによる矯正であっても、それが歯科医師によって適切な治療方法だと診断されれば医療費控除の対象になり得ます。

ただし、治療の必要性の有無は歯科医師の判断です。また、確定申告の際、治療目的の証明のために診断書の提出が必要な場合があります。一度担当の歯科医師と、直轄の税務署にお問い合わせください。

なお、診断書の発行については自費負担となりますので、各歯科医院にご確認ください。

医療費控除で戻る金額は?

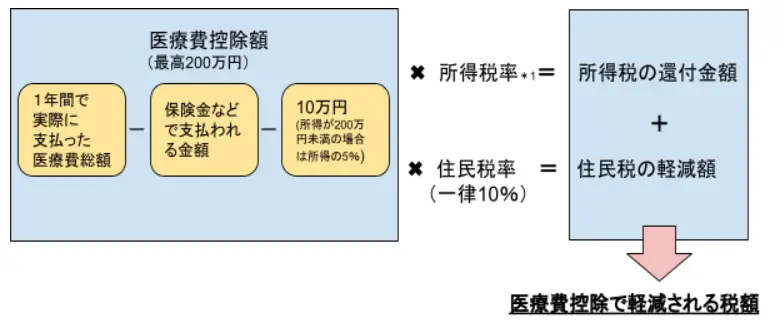

控除金額の計算は一見難しそうですが、実際にやってみるとカンタンなので、ぜひ計算してみてください。

※1 所得税率は所得金額により異なります。

※1 所得税率は所得金額により異なります。

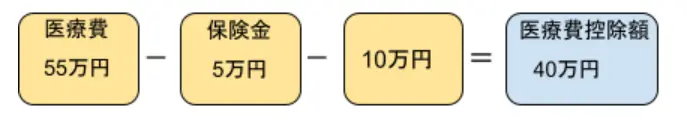

例として「所得500万円のサラリーマンが年間医療費として55万円支払い、保険金5万円受け取った場合」の医療費控除の金額を計算してみます。※医療費はすべて医療費控除の対象となるものであったとします。

- 所得税の還付金額は、医療費控除金額(40万円)×所得税率(20%)=8万円

- 住民税の軽減額は、医療費控除金額(40万円)×住民税率(10%)=4万円

よって8万円+4万円=12万円の減税になります。

参考:No.1410 給与所得控除 | 国税庁(外部リンク)

参考:No.2260 所得税の税率 | 国税庁(外部リンク)

医療費控除申請の流れ

医療費控除の申請は「確定申告(還付申告)」によって行います。年末調整では申請を行うことはできませんのでご注意ください。

次の4ステップで申請ができます。

- 領収書などを集める

- 医療費控除の明細書を記入する

- 確定申告書を記入する

- 作成した書類を提出する

詳しいやり方についてご説明していきます。

1. 生計を同じにしている家族の領収書などを集めます。

準備する書類

- 医療費の支払いを証明する書類

医療費のお知らせ(医療費通知)、医療費の領収書、購入薬等の領収書、交通費の領収書やメモ書きなど - 保険金などで支払われる金額が分かるもの

- (給与所得者の場合)源泉徴収票

- (必要であれば)専門医の診断書

※単身赴任の夫や下宿中の子供、遠くの地元に住む両親など別居している場合であっても、生計を共にしていれば対象となります。

※2017年分の確定申告より、領収書の添付は不要ですが医療費の領収書について、5年間は税務署から求められた場合に提示または提出する必要があります。添付しない場合でも、5年間は自宅で保管しておきましょう。

2. 医療費控除の明細書に記入していきます。

参考:医療費控除の準備:令和2年分 確定申告特集 医療費控除の明細書の書き方など- 国税庁(外部リンク)

3. 確定申告書を記入します。

参考:【確定申告書等作成コーナー】-作成コーナートップ (外部リンク)

4. 書類の準備が整ったら提出します。

提出方法

- 税務署または申告会場へ行って提出する

- 郵送にて提出する

- 電子申告(e-Tax)により提出する

確定申告の期間

確定申告の期間は、原則、所得が生じた年の翌年2月16日~3月15日です。(令和3年8月現在。なお、情勢により変更が生じることもあります。)

個人事業主の方など、所得の確定申告が必要な方はこの期間に申請を行いましょう。

給与所得者など、通常確定申告の必要がない方の場合は医療費控除は「還付申告」となります。還付申告は、医療費などのかかった年の翌年1月1日から5年以内であれば、いつでも申請が可能です。提出書類は確定申告と同じです。

デンタルローンやクレジット払いをした場合の医療費控除は?

デンタルローンやクレジット払いを利用した場合でも医療費控除の対象となりますが、いくつか注意点がございます。

まず、デンタルローンとは、信販会社が歯科医院にまとめて治療費を立て替えて支払い、その立て替え分を患者さんが分割で信販会社に返済していくものです。

ローン契約をした、もしくはクレジット払いをした日を「医療費を支払った日」としてみなされます。つまり、信販会社が立て替え払いをした金額は、患者さんが信販会社に支払った時ではなく、その契約をした年の控除対象となるのです。

(例)12月28日にクレジットカードで支払いした場合、その引き落としが翌年の1月であっても、12月分として申請します。

医療費控除申請時には、支出を証明する書類として、ローンの契約書や信販会社の領収書を保管しておいてください。

ただし、クレジットやローンの金利や手数料は控除の対象になりませんのでご注意ください。

年をまたいで治療を計画している場合は、一括で支払ったほうが医療費控除の面では有利になることもあります。その点を踏まえて支払い方法を検討すると良いかもしれません。

参考:No.1128 医療費控除の対象となる歯の治療費の具体例 - 3. 歯の治療費を歯科ローンやクレジットにより支払う場合(外部リンク)

まとめ

マウスピース矯正であっても、治療の必要性が認められた場合には医療費控除の対象となり得ます。詳しい判断につきましては、残念ながらケースによって異なるため明言することはできません。担当の歯科医師、及び直轄の税務署に確認しましょう。

医療費控除を申請する場合は、1年間の医療費の支払いを証明するものを元に、医療費控除の明細書・確定申告書を作成し、税務署に提出します。

もし申告を忘れていても、5年前までさかのぼって申告することができます。忘れていた方や、医療費控除の対象になることを知らなかった方は、ぜひ一度確認してみてください。

※当ページの内容は2021年8月時点の法令に準拠した内容となっています。

関連記事

歯並びがそんなに悪くなくても治したほうがいいって本当?

先天性欠如歯ってなに?原因や治療方法、期間や費用を徹底解説!

その歯ぎしり、歯並びが原因かも?!歯並びと歯ぎしりの関係を知って正しい対策を!

営業職・接客業・教師など人と接する機会が多い方におすすめの歯列矯正方法は?

片噛みって治したほうがいいの?片噛みの影響や原因・治療法まで徹底解説します

まずは、お気軽に

ご相談ください!